日本的房價,又漲起來了。

這一波漲價,還不是小漲,而是大漲。漲得最兇猛的,當屬日本首都東京。

今年3月,東京的23個區新公寓售價達到2億1750萬日元(約合人民幣1092萬元),較上年同月漲幅達到173.7%,創造了歷史記錄。

日本上億日元住宅銷售效果圖

其中,近4成房子,售價在1億日元以上。

1—3月,東京圈(東京都、神奈川縣、埼玉縣、千葉縣)房地產投資額就高達48億美元,同比增長26%。

如果以城市為單位,今年前3個月,東京圈地產投資總額僅次于美國洛杉磯,全球排名第2。

到了5月,東京圈新建住宅均價飆升到8068萬日元(約合人民幣406萬元),同比上漲32.5%,刷新歷史記錄。

甚至,一些30多年的“高齡”二手房,也能賣到1億日元以上。

簡而言之,日本首都東京以及東京周圍地區,都漲瘋了,漲麻了。

并且,東京房價的這波上漲,不只是個別月份、個別新樓盤零星的漲,而是長期的、普遍的漲。

根據日本不動產經濟研究所在4月發布的《2022財年東京都地區新建公寓市場趨勢》報告,與2021財年相比,2022財年東京23個區新建公寓均價增長了17.2%,東京及其周邊地區增長了8.6%。

值得一提的是,2021年日本的房價并不低,甚至可以說很高,并且是破紀錄的那種高。

2021年,東京圈新建公寓均價同比增長了2.9%。東京23個區新建公寓均價,則達到8293萬日元(約合人民幣460.54萬元),這是日本1990年代地產泡沫破裂之后,30年來首次突破8000萬日元的大關。

也就是說,2022年東京的房價上漲,是在2021年房價上漲到“地產泡沫期”的基礎上,又上一個臺階,從大跳升級為起飛。

而這輪購買主力,也并非全是富人。根據日本住友集團透露,“東京品川區一個樓盤,1億以上的房子有一半是公司職員家庭簽約購買的。”

眾所周知,1990年代地產崩盤之后日本進入了“失去的三十年”,老齡化、少子化加劇,年輕人面臨工作、婚姻、生育、養老等重重壓力,成為了“迷失的一代”。買房,這一目標選項,被越來越多的日本人從生清單中永久刪除。

難道,日本的年輕人突然想通了,突然支楞起來準備為國接盤了?

日本,到底發生了什么?

01

海外金主,莫名熱情

2021年3月25日,美國最大的上市投資管理公司黑石集團宣布,已經和日本第二大物流公司近鐵集團簽訂協議:

黑石將收購近鐵旗下位于京都、大阪等地的8家酒店。

此事之所以引起一時轟動,因為這是黑石集團第一次在日本投資酒店,而首次出手就是600億日元的大手筆。

除了酒店,黑石集團還在日本投資租賃公寓、辦公樓等資產。目前,黑石在日本已擁有超過1萬億日元的不動產。

在黑石集團領導托管資產達3200億美元的房地產投資部門負責人Kathleen McCarthy,在面對媒體時,毫不掩飾自己的樂觀:“當然,今后仍將增加在日本的投資”。

總之,黑石的一系列動作,潛臺詞就是,自己不是亂投的,是打心眼里看好日本地產。

美國另外一家投資大佬,也是美國歷史最悠久的投資銀行高盛,同樣不甘示弱。

同樣是在2021年,高盛向日本房地產領域投資約2500億日元。這是往年高盛在日投資額的2倍以上。

不僅如此,同年7月,高盛還向海內外投資者募集4000億日元規模的資金,準備大筆買入東京的辦公樓、住宅樓以及零售地產。

高盛態度也很明確,看好日本地產。

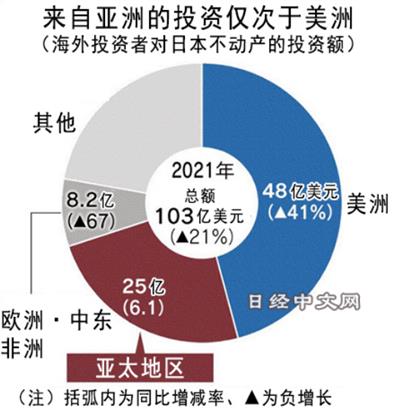

東京以及東京圈這輪漲價潮中,美國資本居功甚偉,是最主要的投資力量。其次,是亞太地區。

在亞太力量中,新加坡,出手堪稱兇猛。

2022年2月,GIC(新加坡政府投資公司)以1500億日元,從誕生過世界首富的日本巨頭西武控股手中收購了31個酒店和娛樂設施。3月份,新加坡公寓信托基金Ascott Residence Trust就大舉收購大阪和福岡的租賃住宅和學生公寓。

同年6月,新加坡的投資基金QIP(Q Investment Partners),第一批次就在大阪、名古屋買入3處房產,并向東京進發。

當然,在亞太這股投資力量中,也有中國方面的參與。比如,2022年,香港基金基匯資本就在東京大阪等地購買了32個租賃住宅。并且,該基金準備在今后2年投資在5000億日元以上,這一數字是前2年投資額的6倍。

之所以上新聞的都是日本海外的投資者,是因為這輪漲價潮的弄潮兒,正是來自海外。

也可以這么理解,在日本人還沒弄明白自己哪里行的時候,海外紛紛豎起大拇指,大家說你行,你就行。

并且,已經連續說了好幾年“你行”了。

2022年,日本海外的投資者累計購買日本不動產金額高達1.35萬億日元。截至到2022年,海外投資者對日不動產投資已連續4年突破1萬億日元。

海外投資,在日本不動產總交易額中的占比,已經高達3成。

之所以說海外投資者是漲價潮的弄潮兒,原因正如日本不動產大型企業Hulic的會長西浦三郎所說,“在最近的招標案件中,投標者9成為海外投資者”。

那些對區域房價產生影響的地標性不動產的價格,恰恰取決于海外投資者的熱情。

由于海外投資者持續加注,在這場連年漲價的潮流中,日本人也終于重新燃起買房的激情。

既然是買房子,大家看重的還是房子的“投資”屬性。

2021年,日本人才服務企業Recruit曾向東京圈高檔住宅樓購房者做了一次調查,結果“因為想擁有資產而買房”的人比例已經提升到29.1%,達到2015年的2倍。

不僅房市起來了,日本的股市,也是大漲,空前的大漲。

2023年6月13日,日經225指數創造1990年以來首次突破33000點大關的奇跡。

截至6月30日,日經225指數從年初至今的累計漲幅更是達到29%,創下1990年日本經濟衰退以來最好成績。

數據上來看,在外資的“幫助”下,日本人似乎正在走出1990年代地產泡沫破裂后的“地產恐懼”和失去的三十年。

這一切,又是怎么發生的?

02

外資貪婪,日本恐懼

股神巴菲特有句名言,“在別人恐懼時貪婪,在別人貪婪時恐懼”。

這幾年,對于日本,巴菲特很貪婪。

故事,還要從3年前講起。

2020年8月30日,巴菲特90歲生日這天,在比爾蓋茨、蒂姆·庫克等人的祝福聲中,巴菲特也宣布了一個好消息:伯克希爾·哈撒韋公司(巴菲特創建)已購買日本五大商社超5%的股份。

而這五大商社就是伊藤忠商事、丸紅株式會社、三菱商事、三井物產和住友商事,五大家關乎日本約40%對外出口和60%進口。主要業務為礦產、能源、食品等和日本人吃喝拉撒密切相關的各行各業。

“股神”加持之后,五大商社的股價隨即漲得一塌糊涂。這兩年,漲勢最差的都有60%。總之,大家都贏麻了。

當然,巴菲特的貪婪,不止于此。

2023年6月19日,日本股市收盤之后,巴菲特公司官網發布聲明,已將其在日本五大商社的平均持股提升到8.5%以上。

8.5%并不是巴菲特的極限,而是五大商社話事人們目前能接受的極限。

五大商社的話事人害怕巴菲特“反客為主”成為門口的野蠻人,巴菲特也怕對方恐懼自己而阻止自己繼續貪婪,所以巴菲特表示,如果對方允許,才會持股到9.9%以上。

目前,日本已經成為巴菲特在美國海外最大的投資市場。日本,也得益于巴菲特這座股市風向標,取得了1990年以來最好的股市上漲成績。

與日本股市的輝煌成績相比,與股市虛實對應的日本產業故事,卻顯得乏善可陳。或者說,聽起來跟日本有關,但日本并沒有控制權。

與此事相關的主角,還是我們的“老朋友”美國。

尤其是2022年以來,美國極力推銷其“友岸外包”戰略。5月,美國商務部長雷蒙多出席達沃斯論壇時表示,“要把生產設施轉移到友好國家”。7月,美國財長耶倫訪問韓國,重提此事。8月,美國會眾議院議長佩洛西竄臺期間,還是重提此事……

眾所周知,日本,是與美國情同父子的兄弟國家。

但是,日本的半導體產業,已經沒有當年的實力了。

在1985年簽訂《廣場協議》時,日本半導體產業占據全球50%的市場份額。然而,經歷“10年技術空白”以及漫長的“失去的三十年”,日本芯片全球占有率已經跌到1成左右。

2022年8月,被日本業界視為日本半導體振興“最后的機會”的Rapidus成立。Rapidus一詞,在拉丁語里意為“迅速”。日本人知道,留給自己的機會不多了。

正如Rapidus社長小池淳義所說:“日本在尖端邏輯芯片領域落后10年-20年,挽回劣勢并非易事,合作伙伴成為填補空白的關鍵。”

按照Rapidus的規劃,該公司在北海道千歲市的工廠,預計2027年啟動量產,到2030年銷售額將達1萬億日元。

時間很緊,任務很重。

尤其是,當下韓國占全球芯片市場份額16%、中國臺灣占14%、歐洲占11%,這就意味著美國手里有很多張牌可以打,日本不僅不是唯一的牌,甚至不是最好的牌。

所以,我們看到,2023年5月18日,日本首相岸田文雄在首相官邸會見了臺積電、英特爾、三星、美光等7家半導體企業掌門人。

岸田文雄的發言主題就一句話,“希望舉政府之力,進一步擴大對日直接投資,支援半導體產業”。言外之意,就是呼吁7家掌門人,投資日本。

如果各家企業都不積極投資日本,日本就會重新陷入這樣一個局面:地產價格膨脹速度超過實際使用者的支撐能力,泡沫越吹越大。

日本雖然很急,但是,急也沒有用。因為,在過去幾十年,日本企業曾反復給擁有“全球產業鏈”的企業敲響警鐘,并且至今仍在回響:

日本人,偏好于吃獨食。

03

日本犟人,美國大棒

在很多中文互聯網上,有個有趣的現象,如果反派是美國,那么日本、韓國,也都可以描寫成受害者。

其中,比較典型的案例就是《廣場協議》。

關于這份協議,甚至有一個聽起來顯得十分悲壯的故事背景:

1950年代,日本紡織業發展起來之后,向美國出口大量低價紡織品,嚴重沖擊了美國本土紡織業。所以,美國先后逼著日本在1957年簽訂《日美紡織品協議》、1963年簽《日美地方制品長期協定》,直到1972年才消停。

到了1960年代,日本鋼鐵產業又起來了,又造成了美國鋼鐵行業的恐慌。隨后,美國又多次找到日本進行“協商”,又簽了幾個協定。

熬到快1970年代,日本電視制造業又起來了。劇情同上。1977年美日協定簽完,日本“自愿”限制了彩電出口。

1980年代,日本汽車產量又大幅增加,又和美國摩擦了起來。最后,還是簽協定,還是日本“自愿”限制出口。

接近1990年代時,日本大規模出口低價芯片,又嚴重打擊了美國芯片市場。最后,還是以簽協議、日本自愿限制出口的方式來了結。

其中,對日本經濟影響最深遠的還是大家耳熟能詳的,還是1985年在美國紐約廣場飯店簽訂的《廣場協議》。

可以這么不恰當地比喻,之前關于紡織業、鋼鐵、彩電等產業的不平等條約,算是打傷了日本經濟的胳膊或者腿,養一養,或者右撇子換成左撇子,問題不算大。

廣場協議簽完之后,相當于把日本的造血系統搞亂了。

按照協議,美元對日元貨幣有序下調,與之相對應的就是日元有序升值,這相當于無差別打擊了日本所有出口產業。美國的本土產業和出口產業就都安全了,不用天天打地鼠式的逮著日本去錘了。

正如美國前財長康納利所說,美元是我們的貨幣,卻是你們的麻煩。

然后,日本就麻煩了。為了防止貨幣緊縮,日本政府又不得不采取過度寬松的貨幣政策。

而寬松的貨幣政策又導致大量貨幣流入地產和股市,泡沫就吹起來了。

在這個敘事里面,日本怎么聽都是一個受害者。

但是,如果站在全球化的角度,就會發現,日本也沒有那么無辜。

日本做生意有個特點,就是“我吃肉,湯你也不能喝”。

從1980年代,全世界市面上的半導體,有一半來自于日本。2000年以前,全球前十的半導體公司,6家來自日本。繼汽車之后,半導體成為了日本的第二條大腿。

但日本人偏愛吃獨食,從芯片設計、制造、封測,到原料硅片、造芯片的光刻機,甚至是產硅片的坩堝都由日本自己完成。

在市場上,更是標明“價格永遠低10%”的銷售策略,這種不給別人留活路的閉門造車式打法,引得全世界的半導體企業敢怒不敢言。

美國被日本打的體無完膚,可作為大哥,直接下場和小弟搶蛋糕多少顯得有些不體面,于是乎美國發布了一篇說服自己的討賊檄文:日本半導體威脅將威脅美國國家安全。

1986年,日本被迫與美國簽署《美日半導體協議》,規定日本必須開放半導體市場,保證5年內國外公司獲得20%的市場份額。

配合經濟政策的同時,美國9名國會議員在白宮門口掄起大錘,砸爛了一臺東芝收音機,引得美國國內反日情緒高漲。

而就在美日爭端逐漸白熱化的情況下,深諳臥薪嘗膽之道的韓國加入戰場,給了日本致命一擊。 韓國政府在1983—1987年推出“半導體工業振興計劃”,不計成本地扶持三星等企業發展半導體,并承擔60%以上的研發經費。

此后的博弈中,因大規模生產無限壓低產品價格,導致市面上的芯片一度由每片4美元降到了30美分。

當時的三星生產一個芯片成本大概要1.3美元,生產一片就虧1美元,三年的競爭里總計虧損了3億美元。

而此時的日本剛剛陷入房地產泡沫破碎的時期,政府根本也拿不出閑錢來和韓國搞這個價格戰。

所以此后幾年的日本雖然開啟了一系列自救運動,但半導體產業萎縮的趨勢卻一發不可收拾。

2012年開始,受金融危機洗禮后的日本半導體行業開始全線崩潰,松下、索尼、夏普三大巨頭創下了1.6萬億日元的虧損記錄,行業的整體產值降到了2000年時的一半。

在這種情況下,日本政府只能被迫轉型,由芯片制造轉向半導體制造設備和材料供應,逐步放棄上游市場。

在安倍下臺的前一年,日本半導體產業先驅松下宣布出售持續虧損多年的半導體業務,這也被視為日本半導體產業最后的“大調整”。

2022年8月,Rapidus扛著日本半導體振興“最后的機會”的大旗,隆重登場。

但是,日本前車之鑒太多了,尤其是在半導體領域。美國雖然想把日本扶持起來,同時也害怕養虎為患。

日本國雖小,它的產業野心向來和軍事野心一樣大,總認為整個地球它都吞得下。

尾聲

諸如黑石、高盛、巴菲特等“人精”,他們用重金投資證明自己的確看好日本的未來。

因為他們知道,美國的“友岸外包”戰略,是日本沉寂30年的歷史中,難得的崛起之機,日本肯定要趁機折騰。

與此同時,這些“人精”又不是特別看好日本能抓住這個機會。否則,他們就會投資那些“潛力無窮”、“一本萬利”的半導體產業,而不是地產、礦產、零售。

因此,這些人精的投資很有智慧,日本人注定要淘金了,不管他們能不能淘得到金,但是他們肯定要吃喝拉撒,要過橋過路,要住店。

所以,日本的地產,日本股市上和能源、礦產、物流等相關的股票,已經被盯上了。收一輪燃料費、租金、過橋費,還是穩妥的。

日本的智庫層面也很明白。比如,前亞洲開發銀行研究院院長吉野直行,這樣解釋日本近期的繁榮盛況:

一、主要原因還是日元的貶值,日元對美元匯率一直在下跌。而對美國投資者來說,日元貶值意味著日本的股票、地產很便宜。

二、由于美國的緊縮貨幣政策,市場開始收緊,美國企業也開始減少投資和生產。因此,大量外資涌入日本股市,從而推高了日本股價。

當然,日本普通民眾也并不傻。

2021年,日本人才服務企業Recruit對于東京圈高檔住宅樓購房者的調查中,“因為想擁有資產而買房”的人比例已經提升2015年的2倍。然而,這些“投資者”的想法卻是:

“在暴跌前賣出去”。

因為,他們知道,他們和日本一樣,命運并不掌握在自己手中,只能在注定的沉浮中參與一場機不可失的豪賭罷了。

畢竟,日本職員的工資待遇,20年沒有漲了。而如果以美元為基準,20年來,日本職員工資縮水了近4成。

如果把房價比做山,此時此刻東京的山,比1990年地產泡沫破裂前還要高。

「 支持烏有之鄉!」

您的打賞將用于網站日常運行與維護。

幫助我們辦好網站,宣傳紅色文化!

歡迎掃描下方二維碼,訂閱烏有之鄉網刊微信公眾號